金徽酒深度报告:立足甘肃,聚焦大西北,二次创业再出发—方正食品饮料20507

原标题:【金徽酒深度报告:立足甘肃,聚焦大西北,二次创业再出发—方正食品饮料20507】

方正观点

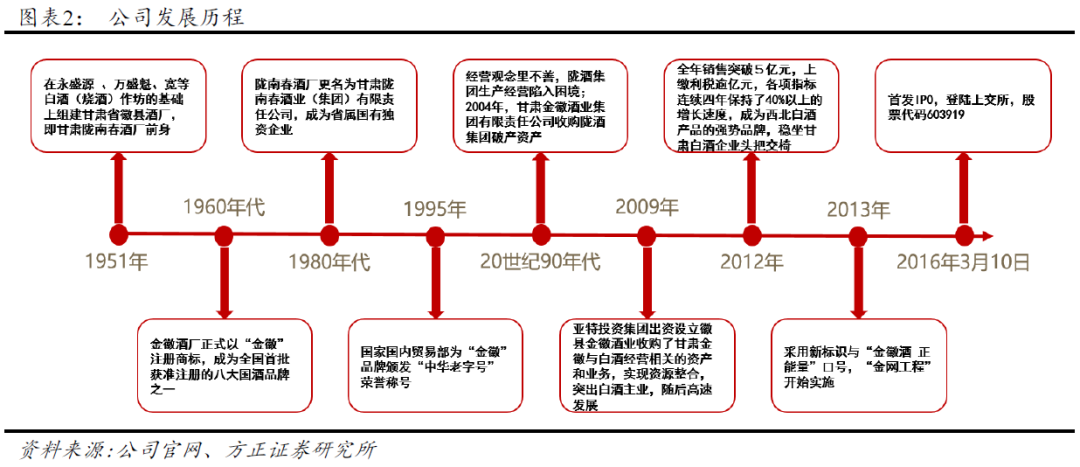

1、陇上江南名酒,区域领先品牌:金徽酒(14.370, 0.33, 2.35%)历史可追溯至1951年,在“永盛源”等白酒(烧酒)作坊的基础上组建“甘肃省徽县酒厂”。后经多次转让后专营白酒主业,成为省内覆盖90%市县的甘肃省内龙头酒企。公司主导产品有“金徽”、“陇南春”两大品牌,包含世纪金徽星级、柔和系列等20余个核心单品。

2、民企体制灵活,市场化机制激励充分,管理能力突出,长期经营稳健:公司属少数白酒上市民企之一,机制灵活,管理能力突出,核心管理层、骨干员工和经销商联合持股,激励充分。公司自改制以来十二年间公司收入规模从8000万扩大至2019年的16.3亿,年复合增速达28.6%。

3、省内竞争格局呈现一超多强,公司主导百元价格带放量升级:作为省内龙头品牌,公司管理优势凸显,“单品精细化运作”+“厂商深度协销”销售及管理模式日趋成熟。产品结构来看,百元以上价位带产品占比已稳定在40%以上,20Q1提升至54.5%,其中金徽十八年增长超过50%,柔和系列增长超过40%,其余百元以上价位带产品均保持较快增长势头。

4、未来看点一:省内提升市占率,发力次高端。公司立足甘肃南部,省内通过“千网工程”与“万商联盟”精细化管理,不断夯实基础,突破弱势市场提升省内市占率。同时,在白酒行业次高端价位带兴起浪潮中,金徽酒依靠“金徽十八年”、“世纪金徽星级产品”、“柔和金徽”等聚焦单品放量持续带动产品结构改善,未来继续发力次高端,将充分享受行业红利。

5、未来看点二:省外聚焦大西北。甘肃市场总规模较小,不足以支撑收入的持续增长,自15年始,公司积极布局省外,以市场容量较大的陕西市场为突破口,前期稳扎稳打,锻炼模式,培养队伍,19年通过增发实现跳跃式招商布局,收入增速步入快车道,西北区域缺乏强势白酒龙头,看好公司竞争实力,聚焦大西北将成为金徽酒实现规模扩大和品牌突破的核心战略。

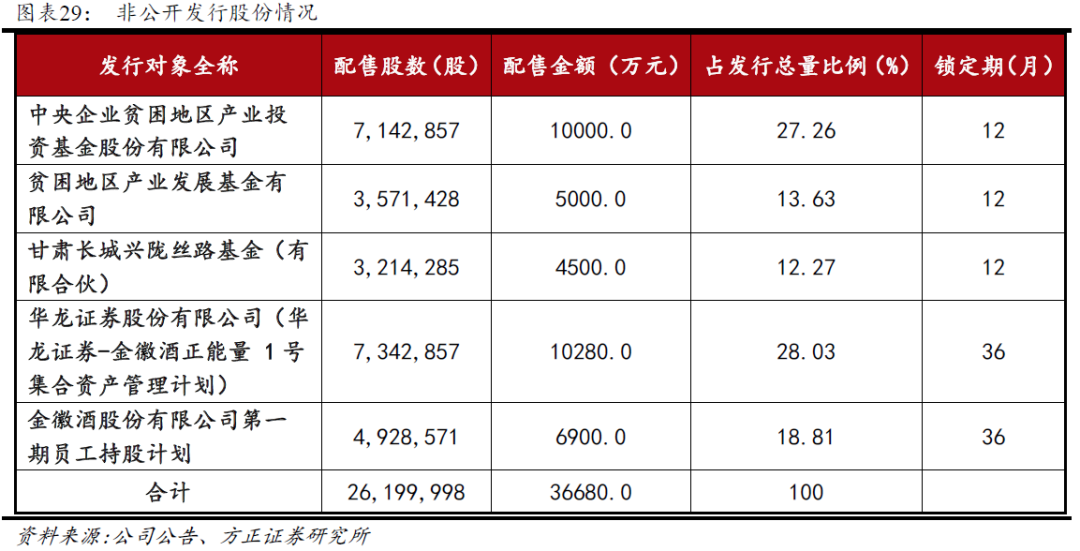

6、二次创业启程,定增落地和高管业绩奖惩方案实现积极自我变革:19年公司定增落地,经销商与员工持股,激励和市场布局双提升,同时推出高管奖惩方案与业绩挂钩,规划未来5年收入/利润复合增速将达到15.45%/19.03%,为未来公司业绩良性持续发展奠定坚实基础。

7、盈利预测与评级:预计20-22年EPS为0.82/0.97/1.21元,对应PE17/14/12倍,维持“推荐”评级。

8、风险提示: 1)竞争加剧致费用提升;1)省外扩张不及预期;3)宏观经济大幅波动影响行业需求。

报告正文

一、陇上江南名酒,区域领先品牌

金徽酒产自陇南徽县,地处秦岭南麓、长江上游,素有“陇上江南”之称,1951年以康庆坊、永盛源为首的十余家白酒作坊合并组建了甘肃陇南春酒厂,公司前身金徽有限设立于2009年,2012年变更为股份公司,公司生产规模和经营业绩在甘肃省白酒行业内都处于领先地位。公司在省内销售网络已辐射90%以上的市县,目前已进入宁夏、陕西、青海、西藏等省外市场,金徽正逐步成为西北地区强势白酒品牌。公司专注于浓香型白酒的生产和销售,主导产品有“金徽”、“陇南春”两大品牌,涵盖“金徽”、“世纪金徽星级”、“世纪金徽陈香”、“陇南春”等四大系列,主要产品40余个,目前聚焦单品约20个。

1.1民营体制激励充分,管理优秀,执行力强

民营体制优秀,执行效率高:金徽酒是少数民营白酒上市公司之一,相较国有企业,体制更为灵活,经营完全自主,可根据市场变化,及时决策并执行,过程传导效率高。此外,公司与经销商作为长远利益共同体,公司不追求短期目标而透支渠道进行压货,保证长远经营效益。

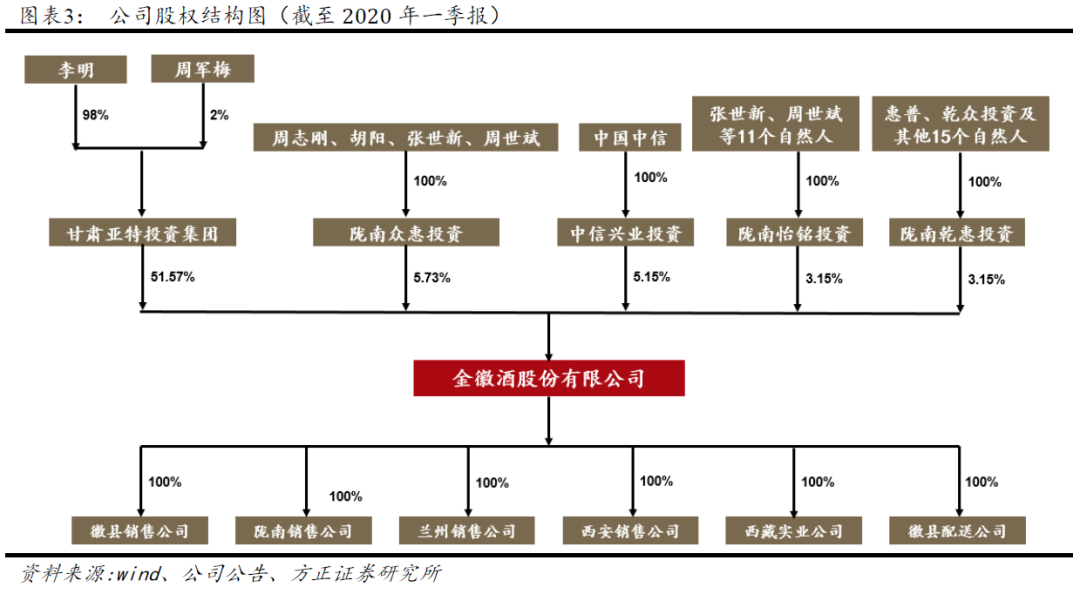

核心管理层、骨干员工和经销商联合持股,激励充分:甘肃亚特投资为公司的控股股东持股51.6%,李明通过持股98%亚特投资为公司实际控制人(间接持股50.5%),但在公司不担任任何职务,为财务投资者。金徽酒高管团队通过众惠投资(占5.73%)、怡铭投资(占3.15%)和乾惠投资(占3.15%)间接持股公司股份。公司核心高管均为70后,年富力强,均在公司任职多年。此外,公司2019年5月通过定增落地进一步扩大了激励范围(扩展至骨干员工和经销商),利好公司长远发展。

1.2公司经营稳健,业绩保持增长趋势

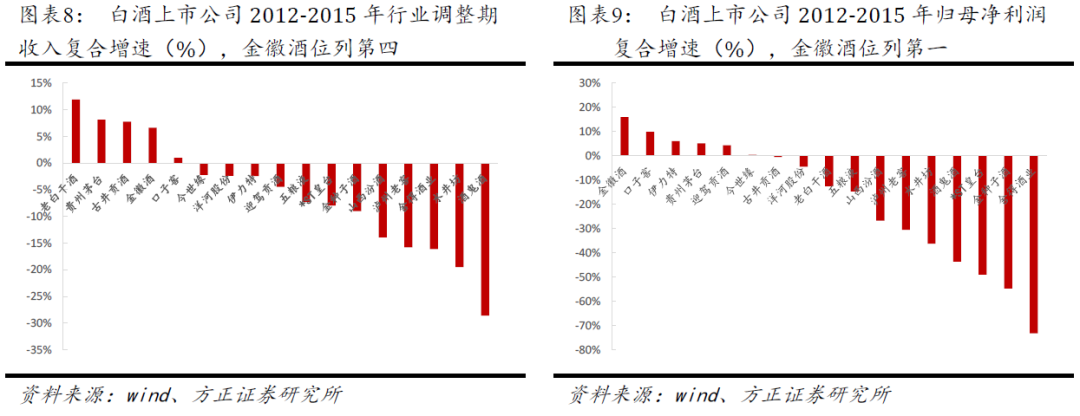

作为优质民营企业,公司多年业绩始终保持稳健增长。自改制以来十二年间公司收入规模从8000万扩大至2019年的16.3亿,年复合增速达28.6%,逐渐拉大与省内其他竞争对手差距。公司业绩自2011年至今保持稳健增长,即便经历白酒行业深度调整时期(2012-2015年),公司业绩仍能维持稳定。2019年公司加大市场投入和省外市场开拓力度,销售费用达2.45亿元,同比增加6.8%,Q3起业绩明显改善,Q4高基数下保持稳定增长,全年任务顺利完成。我们认为,公司尚处成长阶段,短期内业绩随市场投入加大波动较为正常,经过调整后,19年顺利完成业绩目标,20年Q1受疫情影响较大,预计Q2疫情缓解可快速恢复增长。

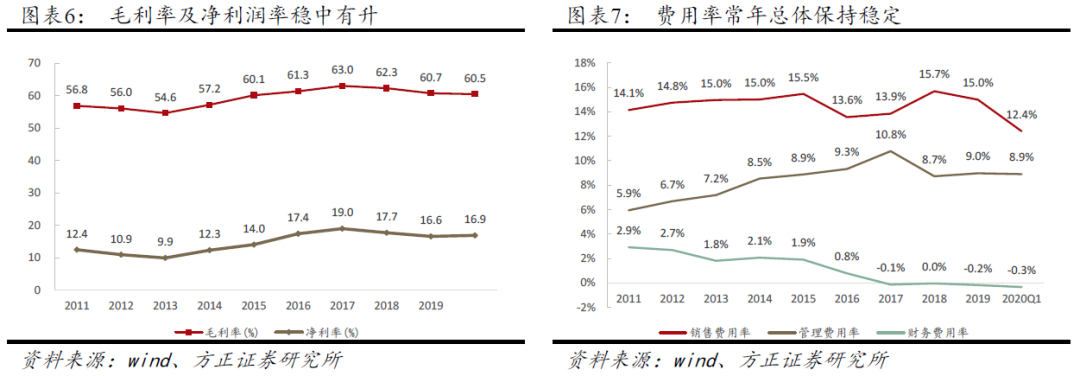

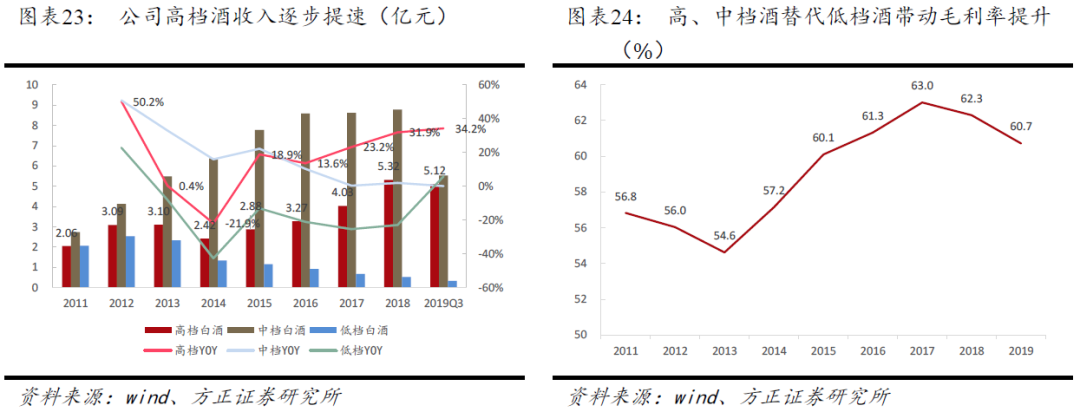

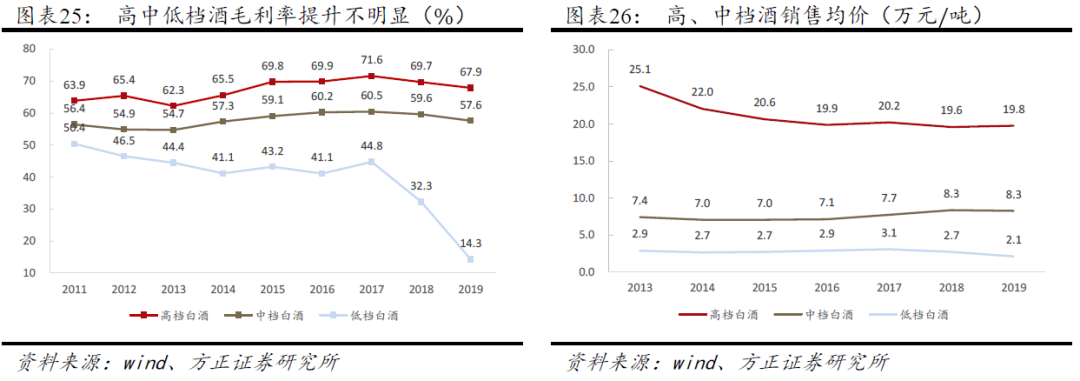

从财务指标看,公司毛利率及净利润率自2013年的54.6%和9.9%稳步提升至2018年的62.3%和17.7%,2018和2019年出现小幅下滑,主要因原材料价格大幅上涨所致。公司费用率常年总体保持稳定(23%-25%),短期内公司将进一步加快省内市占率提升及省外扩张速度,预计费用率整体将继续保持稳定。

二、甘肃竞争格局:一超多强,产品结构处于快速升级

2.1受地区经济发展限制,区域整体行业规模不大,中高价格带仍处放量阶段

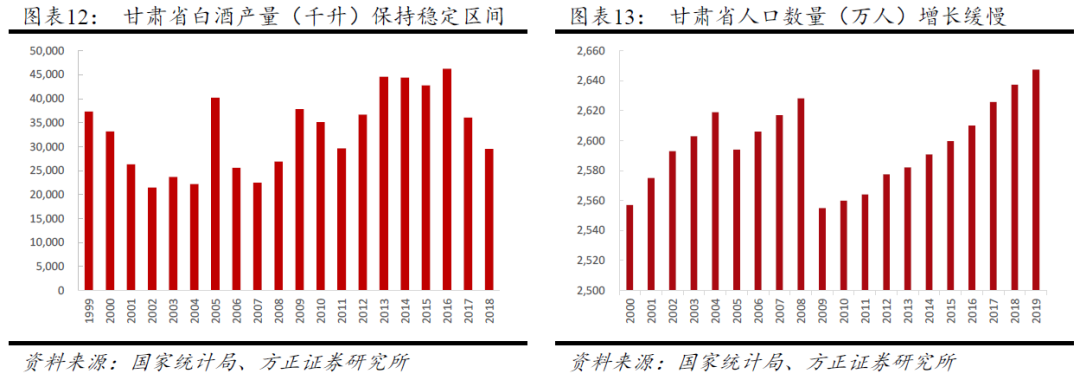

甘肃省地处中国西部经济欠发达地区,受人口和经济发展水平限制,白酒行业规模在55-60亿左右,与其他白酒消费大省有较大差距。目前省内主要消费价格带仍为百元以下。

百元以下价格带向百元以上升级趋势明显,未来仍有较大提升空间。通过观察省内销量较大的明星产品价格分布,甘肃省目前主流消费带仍处百元以下价位带,与经济发达地区和白酒消费大省主流消费价格带仍有一定差距。目前省内各区域性酒企均聚焦百元以上价位带,头部企业开始着重发力百元以上中高端和次高端价格带,目前升级趋势明显,未来提升潜力较大。

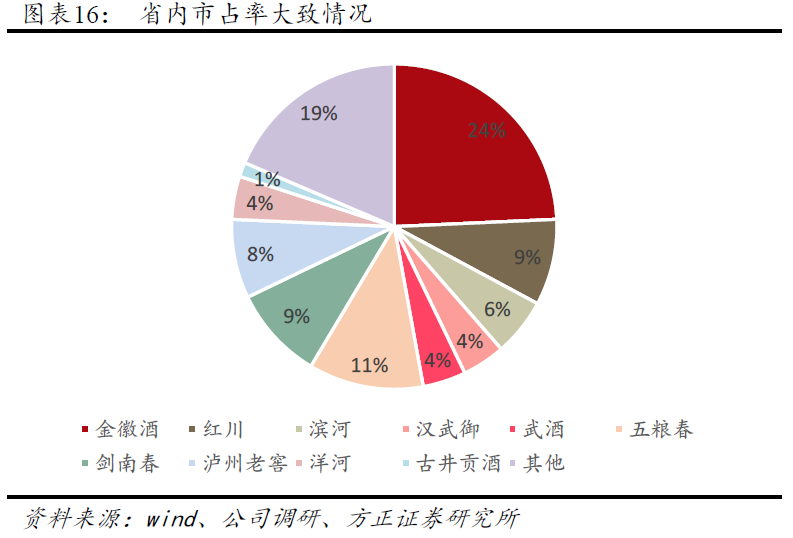

2.2省内呈“一超多强”竞争格局

从竞争格局看,各区域酒企与其他一线品牌各自凭借放量单品占据一定市场份额,整体呈现一超多强的格局。其中,金徽酒凭借覆盖全价位带的产品线,在500元以内各价格带均有放量单品,其中世纪金徽星级产品规模达11亿以上,柔和系列突破两亿大关。公司百元以上价位带产品占比已稳定在40%以上,20Q1提升至54.5%,其中19年金徽十八年增长超过50%,柔和系列增长超过40%,其余百元以上价位带产品均保持较快增长势头。

省内竞品甘肃红川2019年销售规模突破8.5亿元,“金成州”、“锦绣陇南”分别成为2亿元大单品,整体规模未来有望突破10亿元,是公司主要竞争对手。甘肃滨河占据中高端市场2亿份额,甘肃酒泉汉武凭借汉武御星级产品,主攻宴席和酒店渠道也占据一定市场。

2.3“单品精细化运作”+“厂商深度协销”,奠定金徽酒甘肃龙头地位

2.3.1主导价位升级, 产品结构快速提升

公司着力培育百元以上价位带核心单品,带动产品结构快速升级。公司发展初期主要依靠中低档产品放量,后逐步推动中高档产品向重点城市运作。2017年起金徽十八年、世纪金徽五星、柔和金徽系列、金徽正能量系列等百元以上价位带产品开始放量,高档酒(百元以上价位带)占比提升至20年Q1的54.5%,低档酒占比也从2011年的30.1%下降至2.4%,未来随省外拓张和省内高档产品持续培育,产品结构升级仍有较大空间。

2.3.2“千网工程”推动金徽酒深度分销模式再深入

营销方面,今年已经是“千网工程”实施的第八年,营销网络已覆盖全省90%市县,公司“提出省内不饱和营销,省外不对称营销”策略。省内方面:分产品、分工制,在渠道全覆盖的条件逐步推进扁平化,在“千网工程”布局广度后,启动“万商联盟”锁定渠道利润,使得经销商有足够利润空间(10-15%左右),也保证公司产品价盘稳固,挖掘深度。省外方面:通过股权绑定和放大渠道利益,对经销商科学考评,优胜劣汰,持续投入并协助经销商共同开发市场,并做到费用精准投放。

三、未来看点:省内提升市占率和发力次高端,省外聚焦开拓大西北

公司立足甘肃南部,省内通过“千网工程”与“万商联盟”精细化管理,不断夯实基础,突破弱势市场提升省内市占率。同时,在白酒行业次高端价位带兴起浪潮中,金徽酒依靠“金徽十八年”、“世纪金徽星级产品”、“柔和金徽”等聚焦单品放量持续带动产品结构改善,未来继续发力次高端,将充分享受行业红利。省外市场已持续投入多年,金徽酒已沉淀一定品牌认知度,前期公司定点布局陕西市场,锻炼模式,培育队伍,并积极开拓新疆、宁夏市场,19年更是通过增发实现大规模招商,省外进入加速阶段。

3.1省内市场精细化运作,市占率仍有一倍提升空间

甘肃市场目前体量大约55-60亿,公司计划未来五年省内市场份额至少达到40-50%,较目前仍有一倍以上提升空间。省内份额提升,一方面来自于甘肃西部和中部的培育性市场贡献增量,其中河西市场和陇南市场体量预计均有20亿,该地区小酒厂众多因此竞争激烈,目前公司已突破1亿元,瓶颈已初步打开,未来希望扩大至5亿以上,空间仍然较大。甘肃中部的两个重点市场是平凉和庆阳,区域内经济发展较快且酒类消费量大,2018年公司销售额达1亿元以上。

另一方面来自于省内优势地区,兰州及周边地区和河东市场产品结构提升持续发力,其中河东市场消费水平偏低,主流价格带不足百元,而兰州市场集中在100-200元和400元以上价位带,较高价位带主要被五粮液(142.900,0.99, 0.70%)系列酒和剑南春占据,针对该部分客户,公司将持续发力金徽十八年和二十八年两款产品。公司目前已将目标细化至市县,针对不同市场采取不同销售策略和产品策略,有望在优势地区以逐步优化产品结构方式提升省内市占率。

3.2省内长期机会在于发力次高端,充分享受行业红利

金徽酒充分受益价位升级,长期机会在于聚焦发力次高端。2014年后公司高档白酒销量明显增加,自2014年的2.42亿元销售额翻倍增长至2019年的6.72亿元并且有加速趋势,2019年增速达26.4%。金徽酒中高档酒产品中,世纪金徽三星、四星和五星分别售价50元以上、100元左右和200元左右,近两年通过金网工程,高端产品五星形成突破式的增长。柔和系列目前省内突破2亿,增速保持在40%以上。目前行业大趋势在于次高端的快速扩容,公司19年以来开始大力布局金徽十八年等次高端产品,未来持续发力,有望充分享受行业发展红利。

3.3聚焦大西北,省外扩张加速

甘肃省内规模有限,公司提早布局大西北甘肃周边省份,泛区域化扩张。金徽酒目前已锁定了整体规模在400亿元左右西北地区(甘肃、陕西、宁夏、新疆和内蒙古),计划未来五年时间省内外占比达到85:15(省外规模达到4-5亿)。18年起公司加快省外扩张速度,新增经销商主要来自陕西和新疆地区,其中陕西地区市场容量大约在100亿以上,公司在该地区布局较早,目前仍在培育期。未来两年公司仍将持续加大省外投入,预计省外市场占比有望稳步提升。

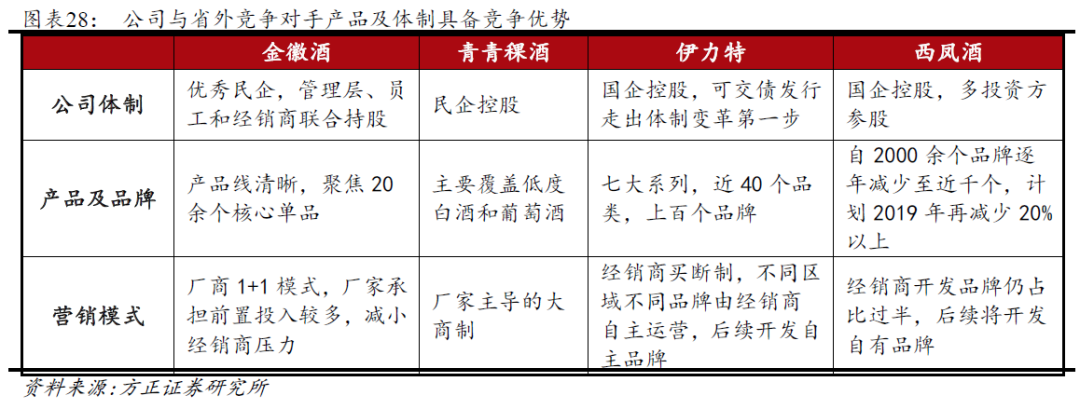

此外,相较西北其他竞争对手,公司具备体制优势,管理能力强,产品线清晰。河套、伊力特(13.910, 0.35, 2.58%)、西凤均有成百上千余个,而金徽酒目前主要聚焦放量产品20个左右。

3.4员工持股+业绩对赌,加码激励,发展潜力有望持续释放

2018年,公司推出定增计划,进一步完善治理结构,形成核心管理层、优秀经销商和技术业务骨干员工的长效激励机制,巩固了省内渠道提升员工积极性,同时实现了省外优质经销商的跨越式布局,西北市场发展进入快车道。去年8月,公司继续加码核心团队激励,发布五年发展目标以及核心管理层对应的奖惩方案,计划至2023年收入和扣非归母净利润分别达到30亿/6亿元,与2018年业绩相比,未来5年收入/利润复合增速将达到15.45%/19.03%,对应每年业绩目标达成与否,将有不同惩罚措施。此方案推出有助于进一步加大核心管理团队积极性,未来有望持续激发公司发展潜力。

四、投资建议

公司作为少数白酒优秀民企,体制灵活,管理能力强,决策效率高。自08年改制以来,公司规模从8000万左右成长至19年的16.3亿,历史业绩已证明公司优异的经营能力。2019年公司在持续提升省内市占率基础上,进一步加速大西北扩张之路,推动产品结构升级以及次高端培育,未来成长空间大。此外,继19年定增绑定管理层、核心员工和经销商后,公司制定五年规划并与管理层签订业绩对赌,未来有望进一步激发发展潜力,继续看好

20年疫情影响导致公司一季度收入利润大幅下滑,但公司正常经营依旧保持健康,渠道库存低、团队士气高等,疫情基本结束,消费复苏,公司市场销售恢复较快,今年业绩目标完成仍有很大的概率,公司长线发展趋势没有改变。

预计20-22年EPS为0.82/0.97/1.21元,对应PE17/14/12倍,维持“推荐”评级。

方正食品团队

首席分析师、组长:薛玉虎

文章来源

本报告摘自食品饮料个股深度报告《金徽酒深度报告:立足甘肃,聚焦大西北,二次创业再出发—方正食品饮料20507》

薛玉虎 执业证书编号:S1220514070004

刘洁铭 执业证书编号:S1220515070003

分析师声明

作者具有中国证券业协会授予的证券投资咨询执业资格,保证报告所采用的数据和信息均来自公开合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响。研究报告对所涉及的证券或发行人的评价是分析师本人通过财务分析预测、数量化方法、或行业比较分析所得出的结论,但使用以上信息和分析方法存在局限性。特此声明。

免责声明

方正证券(7.240, 0.12, 1.69%)股份有限公司(以下简称“本公司”)具备证券投资咨询业务资格。本报告仅供本公司客户使用。本报告仅在相关法律许可的情况下发放,并仅为提供信息而发放,概不构成任何广告。

本报告的信息来源于已公开的资料,本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。

本公司利用信息隔离制度控制内部一个或多个领域、部门或关联机构之间的信息流动。因此,投资者应注意,在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券或期权并进行证券或期权交易,也可能为这些公司提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。在法律许可的情况下,本公司的董事、高级职员或员工可能担任本报告所提到的公司的董事。

市场有风险,投资需谨慎。投资者不应将本报告为作出投资决策的惟一参考因素,亦不应认为本报告可以取代自己的判断。

本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、发表或引用。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“方正证券研究所”,且不得对本报告进行任何有悖原意的引用、删节和修改。

公司投资评级的说明:

强烈推荐:分析师预测未来半年公司股价有20%以上的涨幅;

推荐:分析师预测未来半年公司股价有10%以上的涨幅;

中性:分析师预测未来半年公司股价在-10%和10%之间波动;

减持:分析师预测未来半年公司股价有10%以上的跌幅。

行业投资评级的说明:

推荐:分析师预测未来半年行业表现强于沪深300指数(3963.622, 38.73,0.99%)(3963.6217, 38.73, 0.99%);

中性:分析师预测未来半年行业表现与沪深300指数持平;

减持:分析师预测未来半年行业表现弱于沪深300指数

相关新闻

- 2020-05-07金徽酒邀请援鄂医护人员到国家4A级工业旅游景区参观游览

- 2020-04-16酒饮篇丨打造百年金徽 铸造百年品牌

- 2020-04-012019年营收超16亿,金徽酒“二次创业”首战告捷!

- 2020-03-25中办国办复工复产调研组莅临金徽酒调研